2023年10月1日から開始されるインボイス制度は、フリーランスや小規模事業者に大きな影響を与えると言われています。特に免税事業者においては、減益や取引先との契約内容の見直しを迫られるケースも増えることが予想されています。

さらにインボイス対応として課税業者になった免税業者には、消費税の納税手続きや計算などの会計処理が増えることも負担のひとつです。

今回はインボイス制度の準備を始めようとしている免税事業者のために、インボイス制度に関わる免税業者手続きや納税の仕組みについてまとめました。

▼▼▼日々配信中!無料メルマガ登録はこちら▼▼▼

メルマガ会員登録する

この記事の目次

一人親方の消費税の仕組みとは

事業者が仕事を請け負い、その支払いを受けたとき、その金額には消費税が含まれています。

受け取った消費税を納付する事業者は「課税業者」と呼ばれます。課税業者には、特定の課税期間中の売り上げが1,000万円を超える事業者が該当します。

売り上げ1,000万円以下の事業者は「免税事業者」と呼ばれ、消費税の納付義務を負いません。そのため、消費税分は収益として数えることができるのです。これを「益税」と呼びます。

事業者である一人親方が、100万円で仕事を請け負ったとき、実際に取引先から受け取る金額は消費税分の10万円を加算した110万円です。親方は受け取った消費税を税務署に納付しますが、そのときには自分が木材などを仕入れた際の消費税を控除します。つまり、単純に10万円すべてを納税するわけではないのです。

課税事業者が納付する金額は、以下のようになります。

【例:1,000円で仕入れ、5,000円で売る場合】

仕入れ:商品価格1,000円+消費税100円=1,100円

販売:商品価格5,000円+消費税500円=5,500円

販売時の消費税500円-仕入れ時の消費税100円=納税額400円

これは「仕入税額控除」と呼ばれる制度です。インボイス制度導入後は、課税事業者が発行するインボイスがなければ仕入税額控除が受けられなくなります。

そもそも消費税とは?

消費税とは、商品・製品やサービスの提供に関わる取引について課税される税です。最終的には消費者が負担し、事業者が納付します。事業者が納付する消費税が二重課税とならないよう、仕入税額控除が適用されています。

一般的に「消費税」と呼ばれる額は消費税と地方消費税をあわせた金額です。消費税は国税、地方消費税は地方税で、それぞれ国と地方自治体に納付されますが、納税時にはどちらもあわせた金額を納付します。

消費税は商品価格の10%、軽減税率では8%で、このように複数の税率が適用されている状態を複数税率といいます。インボイス制度は、この複数税率下でより適正な税収を行うことが目的のひとつです。

消費税納税義務がある一人親方とは?

納付義務の有無は、事業形態に関係なく、売上金額で決まります。

たとえ一人親方でも売り上げが1,000万円を越え、課税事業者となっている場合には消費税を納付しなくてはいけません。ただし売り上げが1,000万円未満の親方の場合は免税事業者ですので、納税義務はありません。

インボイス制度が一人親方にあたえる3つの影響

インボイス制度の導入は、事業者にどんな影響を与えるのでしょうか。免税事業者である一人親方を例に、インボイス制度の導入が事業者に与える3つの影響についてみていきましょう。仕事の依頼が減る可能性がある

インボイス制度の導入後は、インボイスがないと仕入税額控除を受けることができません。そのため、取引先としては事業者からインボイスの交付を受ける必要があります。

しかし仕入れ先の一人親方が免税事業者であった場合にはインボイスを発行できないので、取引先は支払った消費税の控除を受けられず、その分を出費として負担することになってしまいます。

それを避けるために、取引先は課税事業者であるほかの親方に仕事を流し、免税事業者の親方は依頼を受けづらくなることが懸念されているのです。

消費税の負担が生まれる

免税事業者の親方が課税事業者に仕事を奪われないためには、インボイスを発行する必要があります。しかしインボイスの登録業者になるためには、課税事業者になるしかありません。そうなると、これまで益税として収益に数えていた消費税分を税務署に納付しなくてはならなくなります。

課税事業者になれば一人親方も仕入れ分の仕入税額控除を受けることができますが、業種によっては大きな減益となる可能性があります。「もともと納付するべき消費税だったのだから」という見方もありますが、益税は小規模業者を支援する役目も担っていましたので、事業者にとって損益となることには違いがありません。

インボイス制度は益税を抑制することも目的としていることから、事業者からは導入反対の声があがっているのです。

発行する請求書変更等の事務負担が増加する

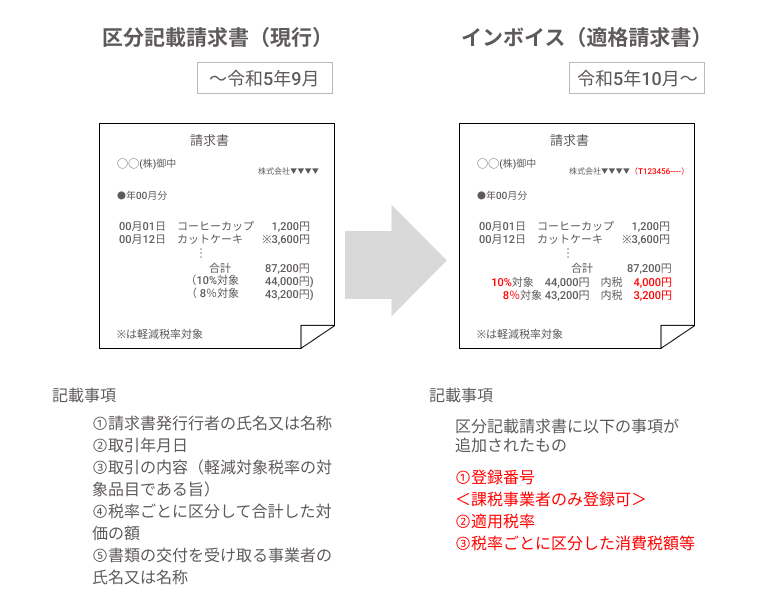

インボイスは、これまで発行していた請求書等に必要な情報を追加する形で発行されます。フォーマットの見直しや会計処理の増加など、事務作業の負担が増えることも一人親方にとっては大きな課題です。

また、新しいツールやソフトの導入に予算的な負担がかかることもあります。なお、これらの予算的負担の軽減のため、インボイス導入に関して補助金が支払われる事業も用意されています。

一人親方・大工がやるべきこと

免税事業者のままでいるにせよ、課税事業者になるにせよ、インボイス制度導入には準備が必要です。インボイス制度が開始されるまでに一人親方がするべきことを確認しましょう。

インボイス対応をするかどうか判断をする

まずはインボイス登録をするかどうかを判断する必要があります。インボイスは取引先から交付を求められるもので、事業者自身に発行の義務はありません。取引先と調整を重ね、インボイスに登録する必要があるかどうかを見極めましょう。

また、インボイス制度には移行期間があります。特定の期間中はインボイスの発行がなくとも仕入税額控除の一部を受けることができますので、インボイス登録に時間がかかる場合は取引先に相談しましょう。

インボイス対応した請求書の準備をする

インボイス登録をすることになった場合は、インボイスに対応した請求書等のフォーマットを作成する必要があります。インボイスに記載する項目は、以下の①~⑥です。

①適格請求書交付事業者の氏名・名称および登録番号

②取引年月日

③取引の内容

④取引の対価金額と適用税率

⑤消費税額

⑥取引先の氏名・名称

簡易課税制度の導入を検討する

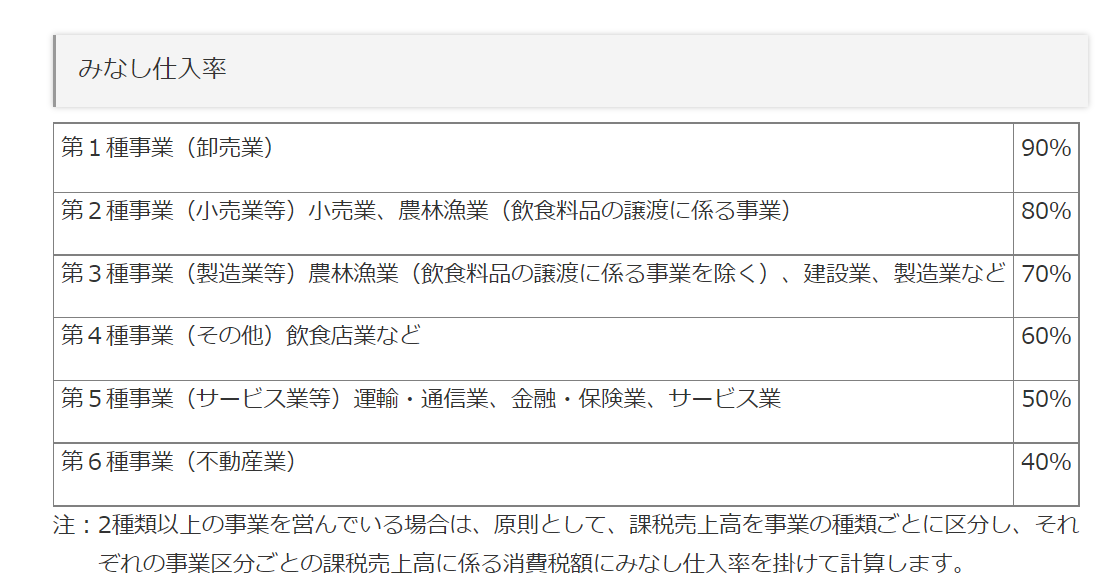

課税事業者になった場合でも、簡易課税制度を活用することで事務手続きの負担を減らすことができます。簡易課税制度は消費税額の算出方法を簡易化できる制度です。売り上げが5,000万円以下の場合に利用できます。

簡易課税制度の計算方法は以下のとおりです。

【小売業・売り上げ分の消費税が100万円の場合】

消費税100万円-(みなし仕入率80%×消費税100万円)=納付額80万円

なお、みなし仕入率は業種によって違います。

出典:国税庁

会計事務が簡易化できるほか、簡易課税で計算したほうが納付額が安くなる場合もあります。

簡易課税制度の登録申請手続き

簡易課税制度の適用を受けるには、納税地の所轄税務署長に「消費税簡易課税制度選択届出書」を提出する必要があります。また、その適用をやめるときには「消費税簡易課税制度選択不適用届出書」を提出します。

スケジュール

簡易課税制度の届け出は、制度を利用したい事業年度が始まる前日 (開業の場合はその年度の末日) までに提出してください。

例えば個人事業主の一人親方が令和5年度から簡易課税制度の適用を受ける場合、届出書提出の締め切りは令和4年12月31日です。

登録申請における注意点

簡易課税制度の適用をやめようとするときには、その課税期間の初日からの請求書等をすべて保存しておくことが必要です。ただし廃業した場合を除き、簡易課税制度は2年間継続して適用しなくてはいけません。

また売り上げが5,000万円を超えた場合、その課税期間については簡易課税制度が適用できません。

まとめ

複雑な印象のあるインボイス制度ですが、消費税の仕組みさえ理解しておけばそれほど難しくはありません。免税事業者が課税事業者になる場合、また簡易課税制度を利用した場合の収益や納税額の変化を確認し、自分の事業形態にとって最適な選択ができるよう、準備を進めておきましょう。