インボイス制度の開始まで、あと1年余りとなりました。特に個人事業主やフリーランスにとっては働き方を左右する可能性のある大きな制度変更です。

インボイス制度について理解するためには、消費税の納税の仕組みや課税業者・免税業者の違いを知っておかなくてはなりません。年収1,000万円以下の免税業者にとっては新しく学ばねばならないことも多く、複雑な制度だと感じることもあるでしょう。

今回はインボイス制度の仕組みや影響についてまとめました。

▼▼▼日々配信中!無料メルマガ登録はこちら▼▼▼

メルマガ会員登録する

この記事の目次

適格請求書(インボイス)制度とは

インボイスとは「適格請求書」のこと。インボイス制度と呼ばれているのはこの適格請求書を使用する新しい消費税の仕組み、「適格請求書等保存方式」のことです。

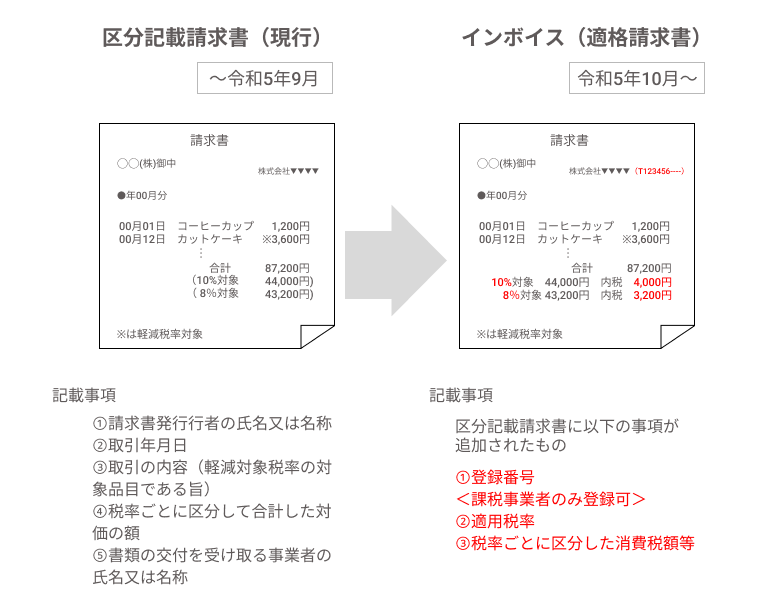

それに対し、令和元年10月1日から令和5年9月30日まで採用されている仕組みを「区分記載請求書等保存方式」といいます。これらは企業や個人事業主の売買時に支払われる消費税の「仕入れ税額控除」に影響を及ぼします。

まずはインボイス制度の概要や、これまでとの変更点について確認しましょう。

インボイス制度はなぜ必要なのか

そもそも、インボイス制度はなぜ必要なのでしょうか。インボイス制度開始の理由は、簡潔にまとめると次の2つです。適正な課税確保のため

現在の消費税は、従来の10%と軽減税率の8%が混在しています。現在、請求書やレシートでは消費税が10%の商品と8%の商品をそれぞれわけて計算し、記載することが義務付けられています。このことにより、消費税がより正確に、わかりやすく報告されるようになるのです。

適格請求書においては、さらにインボイス発行登録業者が発行したことを示す登録番号などが記載されます。

益税を抑制するため

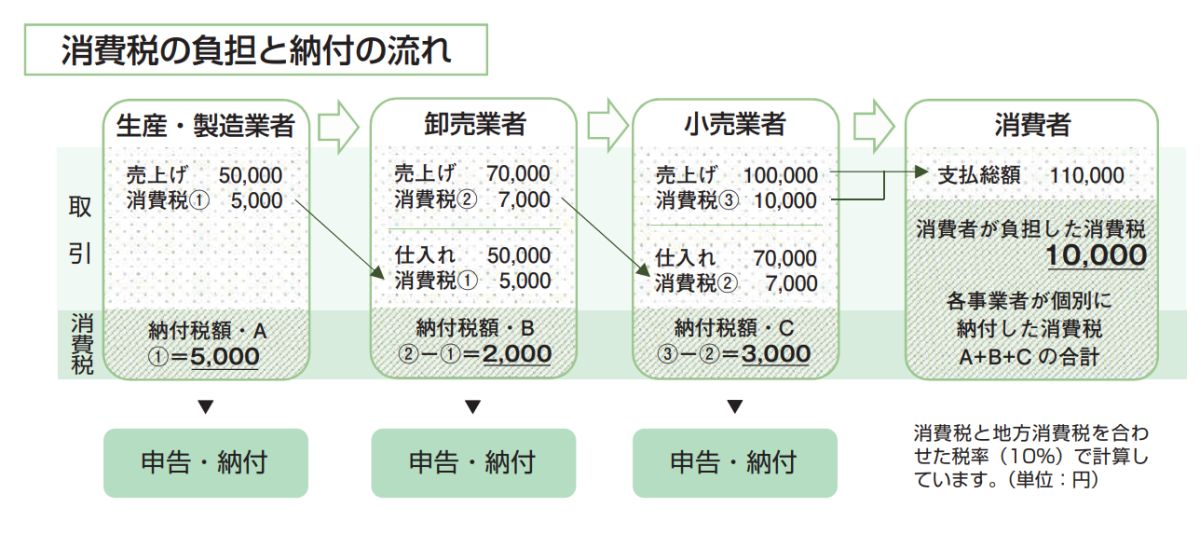

現在、事業者には課税業者と免税業者の二区分があります。仕入れ先や下請けの事業者に支払った消費税は、売り手の事業者がまとめて納税します。

出典:国税庁 「適格請求書等保存方式の概要」

その際、売上が1,000万円以下の業者は「免税業者」となり、受け取った消費税を納めなくても良いことになっているのです。

この消費税分の収益を「益税」と呼びます。益税は収入の少ない小規模業者を支援する役割も持っていますが、本来納めるべき消費税が納税されないことになるので、賛否がわかれています。

インボイスを発行するには、課税業者にならなくてはなりません。そのため、インボイス制度の導入によって益税分の納税が促進されることが予想されています。

インボイス制度導入による影響

インボイス制度は特に小規模企業や個人事業主にとって大きな問題であると言われています。インボイス制度導入によって予想される影響についてまとめました。

仕入税額控除の方式変更

業者が仕入れを行う際、消費税を支払います。この消費税は控除の対象です。しかしインボイス制度導入後は、適格請求書等の交付を受けなければこの控除は受けられません。つまり売り手がインボイスを発行しないと、買い手側の事業者は消費税分を負担しなくてはならなくなるのです。

そのため、売り手側の事業者は課税業者となってインボイスを発行することを求められるケースが増えることが推測されています。

税額計算方法の一部変更

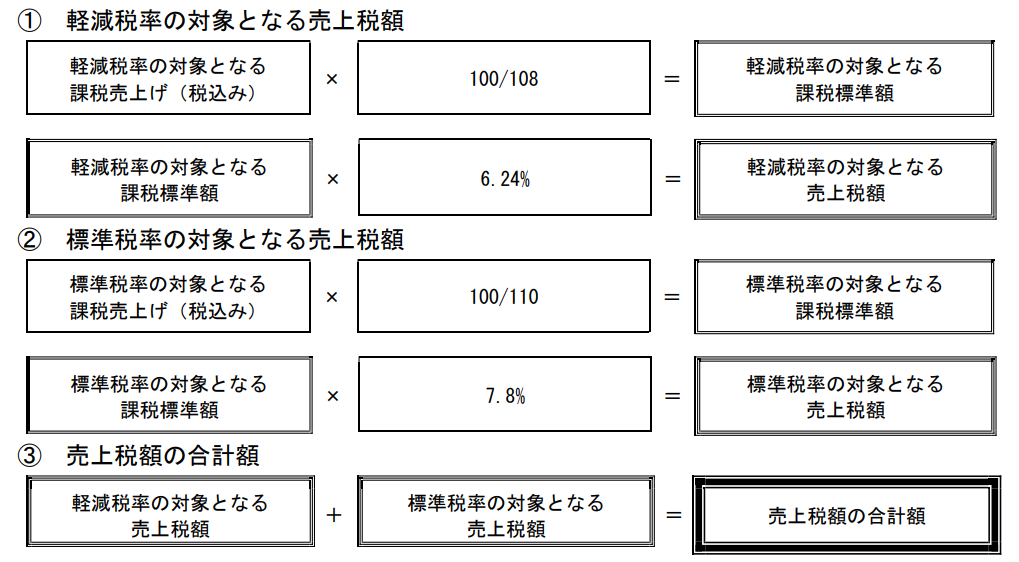

売上税額から仕入税額を引いた金額が、納税する消費税額です。インボイス制度導入以降、課税業者は売上税額と仕入税額の計算方法を以下の2つから選択できるようになります。

【積上げ計算】

消費税額等を積み上げる計算方法です。適格請求書に記載された消費税額等の合計額に、100分の78をかけて消費税額を算出します。

【割戻し計算】

適用税率ごとの取引総額を割り戻す計算方式です。税率ごとに区分した課税標準額に、100分の7.8をかけて消費税額を算出します。

出典:適格請求書等保存方式の下での税額計算

出典:インボイス制度に関するQ&A目次一覧

ただし売上税額で積上げ計算を選択した場合は、仕入税額も積上げ計算により算出します。

インボイス制度の詳細

インボイス制度が始まっても、適格請求書という書類が新しく作られるわけではありません。現行のレシートや請求書などの書類に、記載する項目が増えるのです。

インボイス制度の詳細を整理しました。

開始時期

インボイス制度は令和5年10月1日から始まります。その後6年の経過措置を経て、2029年10月から、仕入税額控除を受けるためには適格請求書が必須となります。

インボイス制度導入後は、複数税率が採用されている飲料食品以外でも消費税の計算が複雑になる場合があります。また、取引先が免税業者か課税業者かによっても処理が変わりますので、早めの確認と対応が必要です。

インボイス発行事業者登録は令和3年から受付が開始されています。インボイス導入後はすぐにインボイスの発行が必要になりますので、登録する場合は遅くとも令和5年3月までには申請を済ませておきましょう。

従来の請求書等保存方式からの変更

仕入税額控除には「請求書等保存方式」が採用されています。取引の際に請求書等を保存し、それを基に控除を受けるやり方です。

従来の請求書等には複数の消費税をわけて記載する必要がありませんでした。しかし8%の軽減税率が採用され、複数税率となった令和元年10月1日以降、「区分記載請求書等保存方式」が導入されました。

これに登録番号等の記載を加えたものが、「適格請求書等保存方式」です。インボイス制度の導入後は、登録番号のない区分記載請求書では仕入税額控除を受けることはできなくなります。

区分記載請求書等保存方式とは

区分記載請求書等保存方式は、複数の税率で計算された消費税をそれぞれ記載する方式です。登録番号の記載はなく、免税業者も課税業者も交付することができます。

区分記載請求書等保存方式は令和5年10月1日をもって、適格請求書等保存方式に切り替わります。

適格請求書とは

インボイス制度導入後、登録業者は適格請求書を発行できるようになります。これには登録番号が記されていますので、インボイス発行の登録をしていない免税業者は交付することができません。

適格請求書発行事業者とは

適格請求書発行事業者とは、事前に税務署長に申請書を提出し、登録をした事業者のことです。適格請求書発行事業者になることで適格請求書を発行できるようになります。

なお、適格請求書発行事業者になるためには課税業者であることが必要です。

適格請求書発行事業者の義務免除

インボイス制度導入後も、以下の場合は発行が免除されています。

①3万円未満の、公共交通機関による旅客の運送

②出荷者が卸売市場において行う生鮮食料品等の販売

③生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売

④3万円未満の、自動販売機による販売

⑤郵便ポストを利用した、郵便切手による郵便サービス

インボイス対応するためにすべきこと

インボイス制度の準備はすでに始まっています。令和5年10月までに、課税業者・免税業者が整えておくべき準備についてまとめました。

インボイス制度導入の準備・課税事業者

インボイスの登録申請はすでに受付が開始されています。なるべく早めに手続きを済ませましょう。制度導入前に登録申請を終わらせておくことで、スムーズに新体制へ移行することができます。

なお、インボイス制度導入と同時に登録業者になっているためには、令和5年3月31日までの登録申請が必要です。

インボイス制度導入の準備・免税事業者

インボイスの登録申請を行うと、その登録日から課税業者となります。追加の書類提出等は必要ありませんが、事務処理システムの見直しが必要です。納税のための事務処理が増えますので、消費税計算のための会計ソフトやシステムの見直しをしましょう。

また、請求書等のフォーマットも変更が必要です。

適格請求書の準備

適格請求書は既存の書類に必要事項を追加することで作成することができます。レシートや請求書のほか、納品書、領収書など、書類の名称は問われません。

記載の必要がある項目は、以下の①~⑥です。

①適格請求書交付事業者の氏名・名称および登録番号

②取引年月日

③取引の内容

④取引の対価金額と適用税率

⑤消費税額

⑥取引先の氏名・名称

売上1,000万円以下の免税事業者はどうなる?

インボイス制度が導入されると、適格請求書を交付できない免税業者はどうなるのでしょうか。廃業や価格の見直しを迫られる可能性があることから、インボイス制度導入に反対する声もあがっています。

インボイス導入による免税業者の問題についてみてみましょう。

適格請求書を発行できないフリーランス・個人事業主

インボイス制度導入後は、適格請求書を発行できない免税業者は取引を断られることが予想されます。

しかしインボイスを発行するために免税事業者から課税事業者になると、これまで免除されていた消費税の納税をしなくてはいけません。どちらにせよ、小規模事業者にとっては収入の減額につながることが懸念されています。

特に立場の弱いフリーランスや個人事業主の中には、廃業を迫られるケースも少なくないとされています。

課税事業者への影響

インボイス制度の導入によって、課税業者も影響を受けます。いままで取引していた免税業者がインボイス登録をしなかった場合は仕入税額控除を受けられず、消費税分の負担が増加することになるのです。

それを避けるためには、課税業者の中から新たな取引先を選定しなくてはなません。しかし、仕入れ先の変更には時間的にも人員的にもコストがかかります。さらにこれまでとは違う商品を仕入れることになるため、商品そのものの見直しが必要になることもあります。

インボイス制度の導入は、免税業者にも課税業者にも大きな変革を強いるのです。

インボイス制度に対応した補助金

インボイス制度に対応するには、新たな会計ソフトやツールの導入が必要です。その際に活用できる補助金を紹介します。

IT導入補助金(デジタル化基盤導入枠)

【主な要件】

・日本国内で事業を営む個人または法人であること

・gBizIDプライムを取得していること

・独立行政法人情報処理推進機構(IPA)が実施する「SECURITY ACTION」の「★ 一つ星」 または「★★ 二つ星」いずれかの宣言を行うこと

・風俗営業者、暴力団関係者、宗教法人等でないこと

【補助率・補助額】

補助率:3/4 (一部2/3)

補助額:5万円~350万円

【対象経費】

以下を導入する際の経費の一部

・会計ソフト

・受発注ソフト

・決済ソフト

・ECソフト

・PC・タブレット、POSレジ等のハードウェア 等

【公募期間】

7次締切:7月25日(月)17:00

8次締切:8月8日(月)17:00

小規模事業者持続化補助金(インボイス枠)

【主な要件】

2022年9月30日から2023年9月30日の属する課税期間の間に免税業者だったことがあり、インボイス発行事業者の登録が確認できた事業者

【補助率・補助額】

補助額:100万円

補助率:2/3

【対象経費】

・広告費

・webサイト関連費

・開発費

・機械装置等費 など

【公募期間】

第9回締切:9月20日(火)

第10回締切:12月上旬

第11回締切:2023年2月下旬

まとめ

課税業者にも免税業者にも、インボイス制度は大きな影響を及ぼします。導入間際になって慌てないためにも、早めの準備が大切です。

また、インボイス導入後の取引については、売り手と買い手の希望をすり合わせておく必要かあります。特に個人事業主やフリーランスの場合、事業形態や取引内容の変更を余儀なくされることもあるかもしれません。いまのうちから対策を練り、取引先との調整を重ね、補助金の活用も検討しながら、無理のない対応をしていきましょう。

お問い合わせ

お問い合わせ 専門家を探す

専門家を探す