令和4年度のスタートを前に、注目されているのが税制改正による特例措置です。

販路拡大や販売促進、事務効率化を目的とした設備投資、従業員の給料アップ、能力向上へ積極的に取り組む中小企業に対して、よりその特例措置を利用しやすいように条件を大幅に緩和するなど、積極的に活動する中小企業を支援する内容になっています。

そこでこの記事では、中小企業向けの税制優遇・特例措置についてその概要・適用条件についてまとめました。

▼▼▼日々配信中!無料メルマガ登録はこちら▼▼▼

メルマガ会員登録する

この記事の目次

賃上げ促進税制

ここでは、令和4年度に適用される賃上げ促進税制について、概要などについて説明します。

賃上げ促進税制とは、従業員の給料アップへ積極的な取り組みをしている中小企業者等(個人事業主を含む)をサポートする制度です。具体的には、一定の条件を満たした中小企業・個人事業主に対して、該当年度の法人税もしくは所得税より一定の税額控除を行います。

控除される割合は?

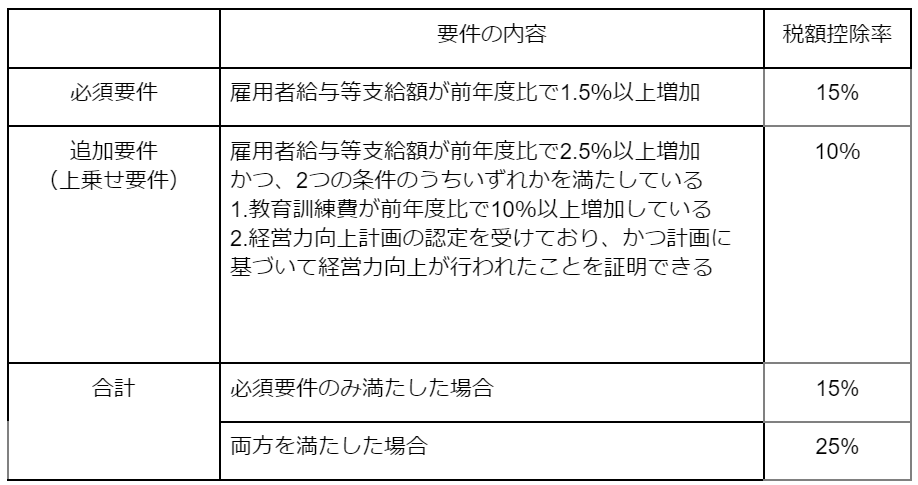

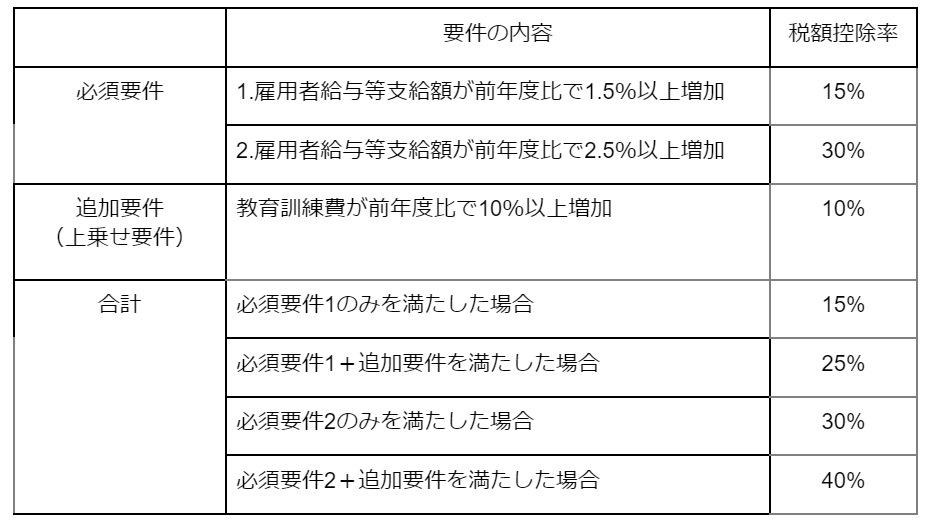

賃上げ促進税制の控除割合について、令和3年度と令和4年度を表で比較してみましょう。

【令和3年度】

【令和4年度】

令和4年度版は前年度と比較して、必須要件・追加要件とも大幅に緩和されています。また、税額控除率も大きくなっているので、対象となる個人事業主・中小企業にとって、積極的に給料アップおよび社員教育に取り組もうと思える制度になったのではないでしょうか。

要件について

賃上げ促進税制の対象となっているのは、以下の条件を満たした個人事業主・中小企業者等です。

●該当年度に青色申告書を提出(注1)している中小企業者等(※)

※中小企業者等とは、下記のいずれかに該当する者を指します。

1.資本金または出資金が1億円以下の法人(注2)

2.資本等を有しない法人で常時雇用者が1,000人以下の法人

3.常時雇用の従業員が1,000人以下の個人事業主

4.協同組合等

注1

白色申告事業者は適用の対象外です。また、青色申告の申請を行った場合も、適用を希望する事業年度に青色申告の対象でなければ、対象外になるので注意してください。

注2

1.のうち、下記に該当する法人は、対象外です。

・同一の大規模法人から2分の1以上の出資がある

・2社以上の大規模法人から3分の2以上の出資がある

・前3事業年度の平均所得が15億円を超えている

なお、適用期間は、以下の通りとなります。

【中小企業者】

令和4年4月1日から令和6年3月31日までの間に開始する各事業年度

(※個人事業主は令和5年度および令和6年度の各年が対象)

確定申告時は、前年度比で給与をアップした証明書類、教育費用の明細書などが必要です。

参考:賃上げ促進税制

参考:中小企業向け所得拡大促進税制ご利用ガイドブック

▼「賃上げ促進税制」について、くわしく解説した記事はこちらから

中小企業の交際費課税の特例について

平成25年(2013年)度の税制改革により、資本金または出資金の額が1億円以下の中小企業では、年間800万円を上限として接待交際費の損金算入が認められてきました。現在も継続されている、中小企業の交際費課税に関する特例措置について、概要を解説します。概要説明

平成26年(2014年)度の税制改正より、資本金または出資金の額が1億円以下の中小企業について、接待交際費を下記いずれかの方法で損金(税務上の経費)算入することが認められています。

1.定額控除限度額(年間800万円)までの損金算入

2.年間にかかった接待飲食費(※)のうち、50%の損金算入

※接待交際費のうち、接待で飲食店を利用した際にかかった飲食費が対象。

【接待交際費として計上可能な例】

・取引先を接待した際の飲食費用、サービス料

・飲食後に持ち帰ってもらうお土産代

・接待時に利用したタクシー代等の交通費

・販路開拓・販売促進等に必要な交際費など

交際費の定義については、国税庁ホームページ「No.5265 交際費等の範囲と損金不算入額の計算」をご参照ください。

中小企業の場合は、上記2つのうちいずれか税務上有利になる方法を選んで、接待交際費を計上することができます。つまり、年間でかかった接待飲食費が1,600万円以下であれば前者、1,600万以上だった場合は後者が有利になるわけです。

【適用期間】

令和4年4月1日~令和6年3月31日

中小企業の少額減価償却資産の特例について

中小企業の少額減価償却資産の特例の正式名称は、「中小企業者等の少額減価償却資産の取得価額の損金算入の特例措置の延長」で、平成15年の創設以来20年近く継続されている特例制度です。ここでは、令和4年度から2年延長される、同制度の概要について説明します。

概要説明

中小企業者等が、事業用としてPC・タブレット等の情報通信機器など30万円未満の少額設備投資をした際、当該減価償却資産の年間取得価額合計300万円を限度に、全額即時償却(損金算入)できる制度です。申告する際は、確定申告書等に少額減価償却資産の取得価額について明細書を添付します。

適用対象となる法人とは、青色申告を行っている中小企業者または農業協同組合等で、常時使用する従業員数が500人以下(連結法人を除く)の法人を指します。また、青色申告の適用を受け、青色申告している個人事業主も対象です。

適用除外となる法人の条件は、国税庁ホームページ「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」をご参照ください。

【適用対象期間】

令和4年4月1日~令和6年3月31日

注意点

事業年度が1年に満たない場合は、下記算式で算出された額が限度額となります。

算式:300万円÷12×事業年度の月数(端数切り上げ)=当該事業年度の償却限度額

少額減価償却資産の取得価額の年間合計が300万円を超える場合は、超える部分を含む減価償却資産全体が対象外となる点に注意してください。

(例)取得価額22万円のパソコンを、1事業年度で14台取得した場合

22万円×14台=308万円となりますが、この場合は13台分・286万円が対象となり、14台目の22万円は対象外となります。なお、取得価額は、経理処理が税抜の場合は税抜、税込であれば税込で判定します。

事業承継税制

事業承継税制の正式名称は、「事業承継の際の相続税・贈与税の納税猶予及び免除制度」です。ここでは、令和4年度で改定された事業承継税制について解説します。

概要説明

事業承継税制とは、中小企業等において非上場会社の株式等(法人)もしくは事業用資産(個人事業主)を先代経営者・事業主から後継者に生前贈与・相続した際、経営承継円滑化法による都道府県知事の認定を受けることで、贈与税・相続税の納税が猶予もしくは免除される制度です。本税制は平成21年度に創設され、平成30年度の改正で事業承継時の税負担について実質ゼロとなり、平成31年度の改正で個人事業主向けの事業承継税制が創設されました。

法人と個人事業主の事業承継税制の違いは、下記表のとおりです。

贈与者の死亡・後継者の死亡以外で免除されるためには、次の2つの条件を満たすことが必要です。

・現経営者から、後継者に株式を承継させて5年間事業を継続させる

・その後、次の後継者に承継する

つまり、現経営者から事業承継税制を使った生前贈与・相続で事業承継を行った場合は、事業を継続させた上で、次の後継者に対しても再び事業承継税制で贈与・相続することが免除の条件となります。

参考:非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし

参考:個人の事業用資産についての贈与税・相続税の納税猶予・免除(個人版事業承継税制)のあらまし

参考:事業承継税制特集

土地にかかる固定資産税の経済状況に応じた措置

土地(商業地等)にかかる固定資産税の経済状況に応じた措置について、令和4年度税制改正の要点を解説します。

概要説明

令和3年度の税制改正では、新型コロナウイルス感染症による社会経済活動の変化などを踏まえ、税額が上昇する土地に対しては令和2年度の税額に据え置きでした。令和4年度については、前年度評価替えの結果が反映されることで、地価が上昇した地点を中心として固定資産税の負担が増加する見込みとなったことから、下記の通り税負担の増加を緩和する措置が取られます。

商業地等の負担調整措置は、下記のとおりです。

負担水準=前年度課税標準額÷当該年度評価額

固定資産税の算出方法

固定資産税の税額は、下記の算式で計算されます。

固定資産額=当該年度の課税標準額×税率(標準税率1.4%)

※課税標準額は、当該年度の固定資産税評価額(地価公示価格の7割)を元に、負担調整措置を踏まえて算出されます。

まとめ

この記事では、令和4年度の税制改正より中小企業向けの特例についてまとめました。

日本国内にある企業の9割、雇用の7割が中小企業ということもあり、積極的に事業拡大などに取り組む中小企業のために、政府は手厚い優遇をしています。

特例措置を受けるための条件を満たしていれば、自社の財務状況で恩恵を受けられるかどうか検討してみる価値はあるでしょう。