年が明けたと思ったら、もう1月も終わりました。早いものですね。今年の大きな変化として、10月1日から、インボイス制度が始まります。年が明けたばかりだからまだいいか、と思っているとあっという間にその日が近づいてきて、慌ててしまう……

そんなことのないように、インボイス制度に関わる支援措置やインボイス発行事業者(適格請求書発行事業者)の登録を受けるタイミングについて、確認しておきましょう。

▼▼▼日々配信中!無料メルマガ登録はこちら▼▼▼

メルマガ会員登録する

この記事の目次

インボイス制度(適格請求書等保存方式)とは

10月1日から消費税の仕入税額控除の方式としてインボイス制度が開始されます。

仕入税額控除のために、買手は、原則として売手から交付されたインボイスを保存する必要があります。このインボイスを交付するためには、売手は事前にインボイス発行事業者の登録を受ける必要があり、登録を受けると、課税事業者として消費税を申告することになります。

インボイス制度の支援措置

インボイス制度の支援措置を、対象者によって分けてみていきましょう。・免税事業者から課税事業者になる場合

・すでに課税事業者の場合

まずは、免税事業者からインボイス発行事業者になった場合の支援策を2つご紹介します。

1.小規模事業者向けの2割特例

インボイス発行事業者になると、課税事業者として消費税の申告が必要になります。通常、消費税の申告を行うには、経費等の集計やインボイスの保存などが求められるので、税負担と事務負担が増えることになります。

そこで、小規模事業者向けの特例が設けられました。

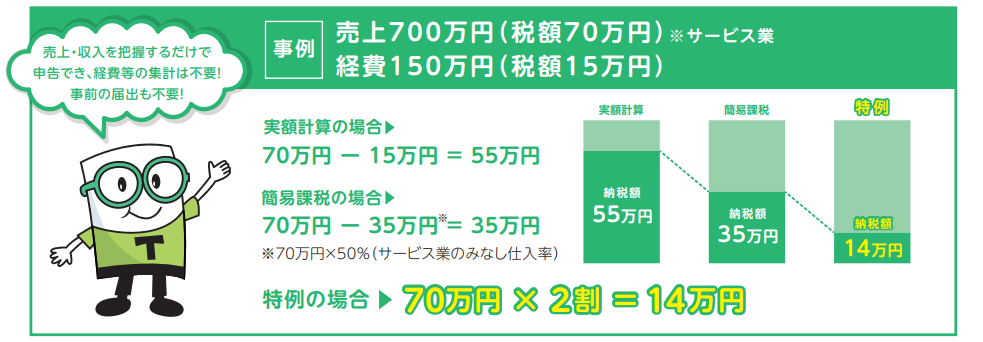

この特例を適用すれば、業種に関わらず、所得税・法人税の申告で必要な売上・収入を把握するだけで、簡単に申告書が作成できるようになります。

免税事業者がインボイス発行事業者を選択した時の負担軽減のため、納税額を売上税額の2割に軽減する措置を3年間講じます。

出典:インボイス制度 支援措置のチラシより抜粋

上は、小規模事業者(サービス業)で、売上700万円(税額70万円)経費150万円(税額15万円)の場合の計算例です。実額計算の場合は、納税額が55万円ですが、税負担を軽減するため「簡易課税(5種)」の適用を受けると納税額は35万円になります。今回の措置ではさらに税負担が軽減され、この場合の納税額は14万円になるということを紹介しています。

対象者、対象期間は以下のとおりです。

2割特例の対象者

免税事業者からインボイス発行事業者になった者(2年前(基準期間)の課税売上が1000万円以下等の要件を満たす者)

2割特例の対象期間

令和5年10月1日~令和8年9月30日を含む課税期間

※個人事業者は、令和5年10~12月の申告から令和8年分の申告まで対象

簡易課税制度との違い

同じく、事務負担の軽減を図る制度として「簡易課税制度」がありますので、簡易課税と2割特例の主な違いを確認しておきましょう。

どちらの場合も「売上税額のみで納付税額の計算が可能」、「仕入にかかる帳簿やインボイスの保存・管理がいらない」というメリットがあります。

今回新たに設置された2割特例は、それに加えて以下のメリットがあります。

- 事前の届け出が不要

- 業種区分が不要

- 申告時に選択適用ができる

- 納税額と必要な転嫁の程度が、より明確になる

2割特例には、簡易課税のような「2年間の継続適用の縛り」はありません。事前の届け出なしで、確定申告書にその旨を付記するだけで適用を受けることができます。申告時に、簡易課税、本則課税ともに、選択適用が可能です(簡易課税選択届出書を提出していても、2割特例の適用を受けることができます)。

2.小規模事業者向け 持続化補助金の上乗せ

小規模事業者の販路開拓等の取り組みや、業務効率化の取り組みを支援する「持続化補助金」。この補助金では、免税事業者がインボイス発行事業者に登録すると、補助上限額が一律50万円加算されます。

【対象】

小規模事業者

【補助対象となる経費】

機械装置導入費、税理士相談費用、広報費、展示会出展費、開発費、委託費など

【補助率】

2/3以内(一部の類型は3/4以内)

【補助上限額】

50~200万円 ⇒ 100~250万円 ※インボイス発行事業者の登録で50万円上乗せ

課税事業者の場合の支援策

次に、課税事業者が知っておきたい事務負担軽減の支援をみていきましょう。

一定規模以下の事業者に対する事務負担の軽減措置

インボイス制度の円滑な移行と定着を図るため、中小事業者を含めた一定規模以下の事業者の実務に配慮し、事務負担の軽減措置を講じます。

これにより、令和11年までの6年間は、1万円未満の課税仕入れ(経費等)について、インボイスの保存なしでも帳簿の保存のみで仕入税額控除ができるようになります。

【対象者】

2年前(基準期間)の課税売上が1億円以下、または1年前の上半期(個人は1~6月)の課税売上が5000万円以下の方

【対象期間】

令和5年10月1日~令和11年9月30日

IT導入補助金で安価な会計ソフトも対象に

自社の課題に合ったITツール等を導入する経費を補助する「IT導入補助金」。IT導入補助金の申請類型の1つ「デジタル化基盤導入枠(デジタル化基盤導入類型)」では、補助対象を会計ソフト・受発注ソフト・決済ソフト・ECソフトに特化した支援を行っています。この類型で、安価な会計ソフトも対象となるように、これまで5万円だった補助下限額が撤廃されました。

「デジタル化基盤導入枠(デジタル化基盤導入類型)」の概要は以下のとおりです。

【対象者】

中小企業・小規模事業者等

【補助対象】

ソフトウェア購入費、クラウド利用費(最大2年分)、ハードウェア購入費等

【補助額】

<ITツール> ~50万円(補助率3/4以内)、50~350万円(補助率2/3以内)

<PC・タブレット等> ~10万円(補助率1/2以内)

<レジ・券売機等> ~20万円(補助率1/2以内)

インボイス対応や企業間取引のデジタル化を推進するために、会計ソフトや必要なハードウェアの購入をお考えなら、活用を検討したい補助金といえます。

すべての方が対象となる制度見直し

最後に、すべての方が対象となる、制度の見直しについて確認しておきましょう。

少額な返還インボイスの交付義務の見直し

インボイス制度では、インボイスの交付義務とともに、値引き等を行った時に「値引き等の金額や消費税等が記載してある返品伝票(返還インボイス)」の交付義務が課されます。これに関して、事業者の事務負担を軽減するため「少額な値引き等については、返還インボイスの交付を不要とする」見直しが行われます。

1万円未満の値引きや返品等について、返還インボイスを交付する必要がなくなりますので、例えば、振込手数料分を値引処理する場合などもそれに該当します。

インボイス制度 登録手続きを柔軟化

インボイス制度が始まる令和5年10月1日から登録を受けるためには、原則として令和5年3月末までに申請書を提出することになっていますが、現行制度では、4月以降でも申請書に3月末までの申請が困難な事情を書くことで、10月1日に登録したとみなす措置がとられています。

現在、事業者の準備状況に差があるため「登録手続きの柔軟化」が行われます。これにより、申請書への困難な事情の記載なしで、4月以降の登録申請が可能になります。

まとめ

今回は、インボイス制度の支援措置について調べてみました。

「こんな支援があったのか」「この見直しは助かる」というものはありましたでしょうか。

インボイス制度の一般的な質問・相談は、下記コールセンターまでお問い合わせください。

【インボイス コールセンター】

0120-205-553

受付時間:9時~17時(土日祝を除く)

また、補助金ポータルでは、各種補助金活用のご相談を承っておりますのでお気軽にご連絡ください。「どの支援策が自社に合うのかわからない」「専門家に相談したい」という場合は、補助金ポータルでお近くの専門家を探すことができますので、ぜひご活用ください。

お問い合わせ

お問い合わせ 専門家を探す

専門家を探す