小規模事業者持続化補助金の第12回公募の受付が始まりました。今回の公募では「インボイス特例」が設置され、最大で250万円の補助金が交付されます。

インボイス制度の開始は2023年10月1日ですが、その日までに適格請求書発行事業者になるためには、事前に手続きが必要です。今回は持続化補助金のインボイス特例と、インボイス登録の期限についてまとめました。

▼▼▼日々配信中!無料メルマガ登録はこちら▼▼▼

メルマガ会員登録する

関連記事

▶️小規模事業者持続化補助金(持続化補助金) 2023年

▶️小規模事業者持続化補助金 2023 第14回公募開始!よくある質問まとめ

▶️小規模事業者持続化補助金2023年 4つの特別枠を解説!

▶️小規模事業者持続化補助金(持続化補助金) 通常枠とは

この記事の目次

小規模事業者持続化補助金(インボイス特例)とは

持続化補助金とは、小規模事業者が持続的な経営に向けた経営計画を作成し、それに基づいて行う取組を補助する制度です。今後、数年にわたって物価高騰・賃上げ・インボイス制度の導入等に対応する小規模事業者等を支援するために設置されました。新たな販路開拓や生産性向上のために必要な経費の一部が補助の対象です。

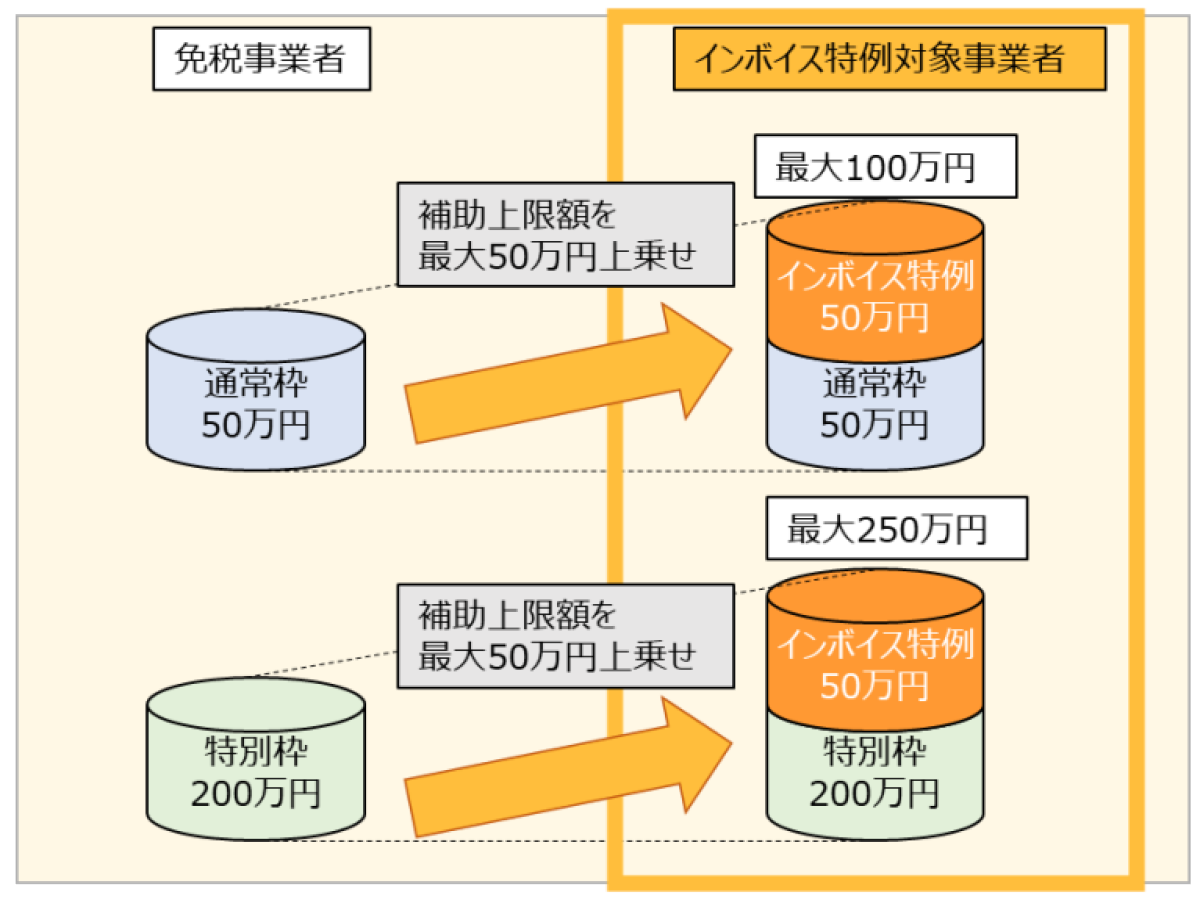

持続化補助金には「通常枠」のほか、「賃金引上げ枠」「卒業枠」「後継者支援枠」「創業枠」の4つの特別枠が設定されています。補助金額の上限は通常枠で50万円、そのほかの枠が200万円ですが、インボイス特例の対象事業者にはさらに50万円の上乗せがあります。

インボイス特例は、類型に関わらず、すべての対象事業者が併用できる制度です。小規模事業者等がインボイス制度への対応として新たに適格請求書発行事業者登録を行う場合、特例として補助金額の上限が引き上げられる仕組みです。

インボイス特例のイメージは、次の図も参考にしてください。

出典:小規模事業者持続化補助金 <一般型> ガイドブック

小規模事業者持続化補助金(インボイス特例)の要件

インボイス特例では、免税事業者から適格請求書発行事業者に転換する小規模事業者が、一律で上限額に50万円が上乗せされます。ここでは持続化補助金のインボイス特例の要件や、申請の手続きについて見ていきましょう。要件

インボイス特例を受けるためには、指定の期間内に適格請求書発行事業者として登録されている (いた) 必要があります。インボイス特例の要件は、以下のとおりです。

ただし、補助事業の終了時点でこの要件を満たさない場合には、特例は適用されません。

②小規模事業者持続化補助金<一般型>において、「インボイス枠」で採択を受けて補助事業を実施した事業者でないこと

③通常枠や特別枠で規定された要件を満たしていること

なお、インボイス特例の対象者である場合も「インボイス対応を見据えたデジタル化」等の費用は補助の対象になりません。インボイス特例の対象かどうかに関わらず、補助経費は持続化補助金の要項に準じます (税理士への相談費用など対象経費の範囲内であれば、インボイス対応に関する費用も補助されます)。

必要な手続き

インボイス特例を受けるためには、持続化補助金の申請時に手続きをする必要があります。インボイスの申請手続きは、以下のとおりです。

■「経営計画書」の「インボイス特例」欄にチェックする

■補助事業計画②の「Ⅱ.経費明細表」の「インボイス特例」欄にチェックする

■「インボイス特例の申請に係る宣誓・同意書」を提出する

適格請求書発行事業者になるためには、国税庁へ登録申請をする必要があります。インボイス制度の登録申請手続については、国税庁HPで確認してください。

また持続化補助金の申請は、インボイス制度の開始日より早く締め切られます。適格請求書発行事業者の登録と持続化補助金の申請の両方を行う際は、タイミングによって提出書類が違いますので注意しましょう。

持続化補助金の申請に次のいずれかが手元にある場合は、申請書に添付して提出してください。

【適格請求書発行事業者登録が済んでいる事業者】

・適格請求書発行事業者の登録通知書の写し

【電子申告(e-Tax)で適格請求書発行事業者登録の申請手続中の事業者】

・登録申請データの「受信通知」を印刷したもの

なお「郵送(紙)で登録申請手続中の事業者」・「登録申請がまだの事業者」は、申請時の提出は不要です。

申請時に適格請求書発行事業者の登録通知書の写し、もしくは登録申請データの「受信通知」を印刷したものを提出できない事業者は、実績報告書の提出時に適格請求書発行事業者の登録通知書の写しを提出してください。

また、持続化補助金の申請締め切りは以下のとおりです。

■第12回

2023年6月1日(木)

■第13回

2023年9月7日(木)

持続化補助金の申請には、事前に事業支援計画書の発行が必要です。事業支援計画書発行の締め切りは1週間程度早いので、注意してください。

インボイス対応はいつまでにしておかなければいけない?

適格請求書(インボイス)の発行は、適格請求書発行事業者に限られます。必要な場合は、2023年10月1日の制度の開始前に事業者登録を済ませておきましょう。

適格請求書とは、売手が買手に対して、正確な適用税率や消費税額等を伝えるために発行する書類です。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」および「消費税額等」の記載が追加された書類やデータを指します。

買手が仕入税額控除の適用を受けるためには、原則として、取引相手(売手)である登録事業者から交付を受けたインボイスの保存等が必要となります。売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付し、交付したインボイスの写しを保存しておく必要があります。買手が免税事業者や一般消費者の場合は、インボイスを発行する必要はありません。

10月1日の時点で登録事業者であるためには、9月30日までに登録申請を行う必要があります。この日までに事業者登録の申請を提出した場合、制度開始日までに登録通知が届かなかった場合であっても、同日から登録を受けたものとみなされます。

制度開始日後は、登録申請の際に提出日から15日以降の「登録希望日」を記載することで、登録を希望日からとすることができます。

なお、登録通知が届くまでは一定の期間を要します。登録までに要する期間はタイミングによって異なりますが、4月10日の時点では以下の通りです。

■e-Tax提出の場合

約3週間

■書面提出の場合

約2か月

適格請求書発行事業者登録を希望する場合は、早めの申請を行いましょう。

参考:国税庁 適格請求書発行事業者の登録件数及び登録申請書の処理期間について

まとめ

不安定な世界情勢や長引くインフレを背景に、小規模事業者を取り巻く環境は厳しい状態が続いています。さらに免税事業者にとっては、インボイスへの対応をどうするかは大きな問題のひとつです。

適格請求書発行事業者への登録を決めた場合、事務処理のための設備導入費用等に使える補助金も多数設置されています。持続化補助金では、インボイス制度対応のための取引先の維持・拡大に向けた専門家(税理士、公認会計士、中小企業診断士等)への相談費用が補助の対象です。

制度変更や社会的ニーズの変化に対応するため、持続化補助金のインボイス特例を活用して、予算的な負担を軽減しましょう。

お問い合わせ

お問い合わせ 専門家を探す

専門家を探す